投稿日 2018年11月17日 最終更新日 2021年3月13日

まあ、仕方ないと言えば仕方ない話なのですが、一つ、失敗というか少しがっかりだったことをご紹介したいと思います。

それは住宅を取得すれば毎年かかる固定資産税に関してのお話しです。

固定資産税は“1月1日”時点で土地や建物を所有している人に対して、その評価額に応じて課せられる税金です。

ですので、“固定資産税はあくまで1月1日の状態で判断”されます。

固定資産税の計算方法は、

固定資産税=課税標準(評価額)×1.4%

です。

ただし、土地や住宅が一定の条件を満たせば軽減措置が受けられます。

固定資産税の軽減措置

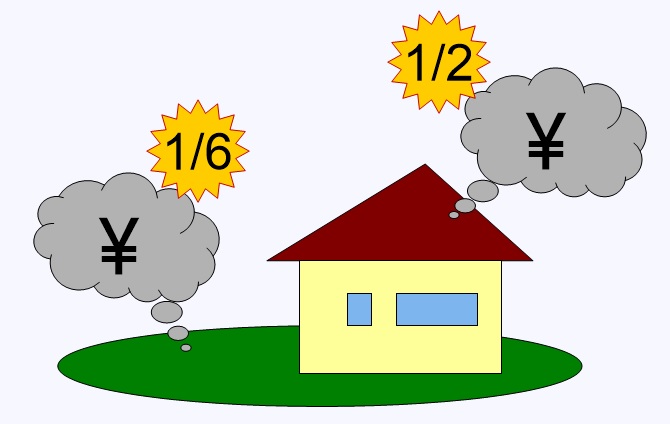

住宅を建てるために購入した土地に関しては、住宅用地として課税標準が6分の1になります。

また、建物についても新築した場合には、固定資産税が2分の1になります。

*平成30年3月31日までに新築された住宅物件

*平成30年3月31日までに新築された住宅物件

つまり、年内に土地を購入し、新築で1戸建て住宅を建てた場合の固定資産税は、

土地:固定資産税=課税標準(評価額)×1/6×1.4%

住宅:固定資産税=課税標準(評価額)×1.4%×1/2

となります。

我が家の例

ここで我が家の例です。

土地は9月に購入しました。

実際には中古物件として売り出していたため、建物が建った状態で購入しました。

購入後に解体工事や、地盤調査、地盤改良工事など、予想外に着工が遅れ、結果、なんとか年内に住宅は完成はしたものの登記が完了したのが翌年の1月7日でした。

ここで、重要なのが先に説明したように“固定資産税はあくまで1月1日の状態で判断される”ということです。

つまり、我が家の場合は、土地は住宅用として購入したものの、1月1日時点では住宅がその土地に建っているにもかかわらず、登記が完了していなかったため、書類上は住宅が建っていないと判断されてしまいました。

住宅用として購入したにもかかわらず、住宅用地として認められなかったということです。

したがって、この年の土地に対する固定資産税については、先ほど説明した軽減措置が受けられませんでした。

ただし、住宅は建っていないという判断ですから住宅に対する固定資産税はかかりません。

これがどれだけ影響があるかというと、下の具体例で説明したいと思います。

【前提条件】

土地:課税標準額=1,800万円

住宅:課税標準額=1,000万円

【年内に住宅の登記が完了していた場合】

土地:固定資産税=1,800万円×1/6×1.4%=42,000

住宅:固定資産税=1,000万円×1.4%×1/2=70,000

合計:112,000円

【年内に住宅の登記が完了しなかった場合】

土地:固定資産税=1,800万円×1.4%=252,000

住宅:固定資産税=0

合計:252,000円

その差は、140,000円になります。

上記の前提条件ではこのような結果となり、いかに住宅用地に対する軽減措置の1/6が大きいかということが分かるかと思います。

当然、土地と住宅の課税標準額によっても変わってきますが、我が家も同様に影響を受けました。

たった、6日間の差で上記のような差額を払わざるを得なくなりました。

やはり、納得がいかず何回か役所に出向きましたが、全く聞き入れてもらえませんでした。

“あくまでも1月1日の状態で判断する。“ということで。

これから土地を購入し、建物を建てたいと思っている方は参考にしてみて下さい。